1.OBJETIVO

O objetivo é realizar a entrega da obrigação fiscal por meio do MIT. O MIT é um serviço integrado à DCTFWeb, desenvolvido para a inclusão de débitos referentes a tributos que ainda não são enviados automaticamente por uma escrituração fiscal específica, como ocorre com o e-Social e a EFD-Reinf.

Esse serviço substitui o PGD DCTF, atualmente utilizado para a declaração dos seguintes tributos: IRPJ, CSLL, PIS/PASEP, IPI, COFINS, CIDE, IOF, CONDECINE, CPSS e RET/Pagamento Unificado.

2.PREMISSAS

2.1.Privilégios

Para realizar alterações e inclusões em todas as abas desta tela, é necessário verificar no INF1220, no sistema FIS0019, se a opção 'Operação TODAS' está ativada. Lembre-se de que esse privilégio pode ser configurado por Divisão, Empresa, Filial, Departamento e Seção. O passo a passo completo pode ser consultado acessando o manual através do seguinte link: http://manual.denvererp.com.br/inf1220.html.

2.2.Gerar Apurações fiscais

É necessário gerar as apurações fiscais em suas respectivas telas, garantindo o correto cálculo e envio dos tributos. Sendo assim, é fundamental que cada tributo seja processado conforme suas regras específicas de apuração e apresentação, conforme descrito abaixo:

a.IPI – Tela FIS446 (http://manual.denvererp.com.br/fis0446.html)

b.Pis/Cofins – Tela FIS426 (http://manual.denvererp.com.br/fis0426.html)

c.CSLL/IRPJ – Tela SCO1500 (http://manual.denvererp.com.br/sco1500.html)

3.RESPONSABILIDADES

3.1.Usuários. Responsáveis por gerar e conferir as apurações fiscais, além de gerar o arquivo para entrega.

3.2.Denver. Responsável pelo suporte diante de eventuais dúvidas.

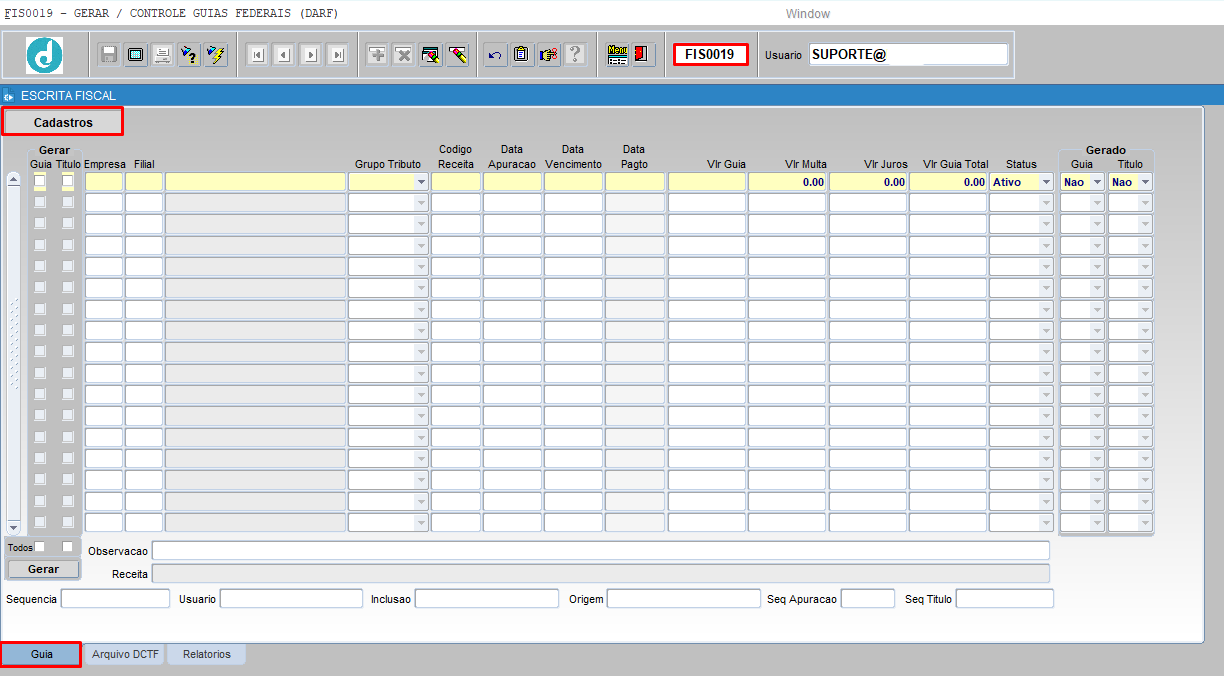

4.PROCEDIMENTO DE CADASTRO

Ao acessar a tela FIS0019, clique no botão ‘Cadastros’. Isso abrirá a tela onde serão realizados os cadastros necessários para o correto funcionamento do sistema. O cadastro está dividido em duas abas, que serão explicadas a seguir.

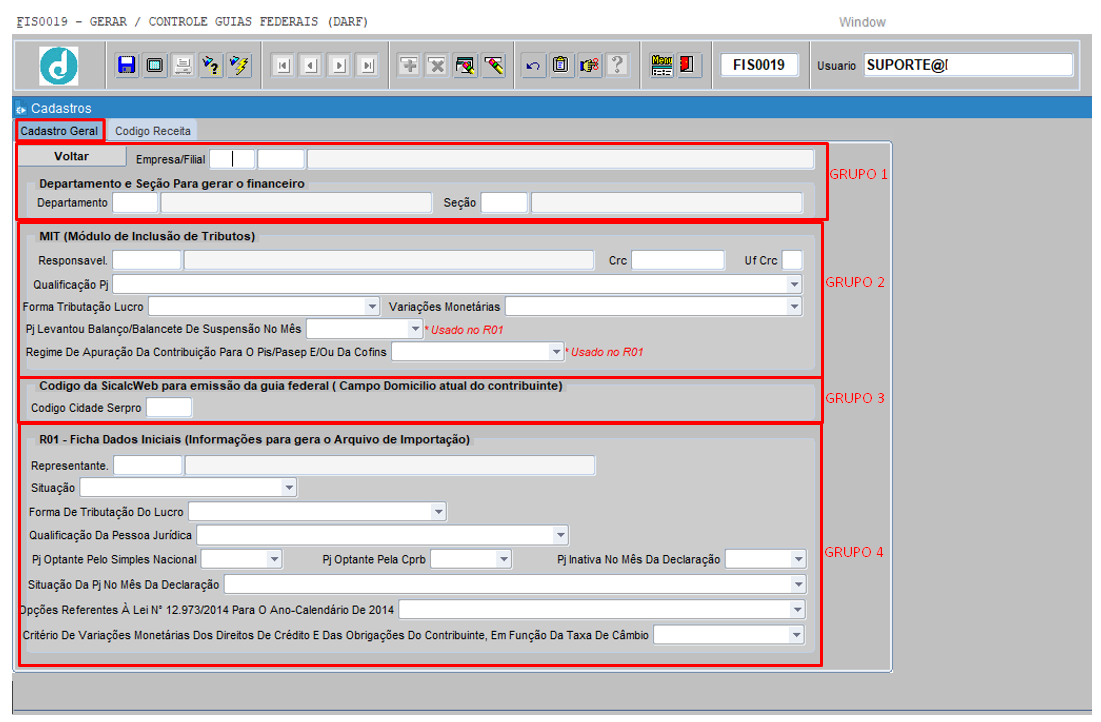

4.1.Aba Cadastro Geral

Para melhor entendimento, a tela será dividida em grupos, que serão detalhados a seguir.

I.Grupo 1: Empresa / filial e Departamento e seção para gerar o financeiro

a.Empresa: Informar o código da empresa;

b.Filial: Informar o código da filial;

c.Depto: Tecle [F9] ou digite o código do departamento;

d.Seção: Tecle [F9] ou digite o código da seção, a descrição irá aparecer no campo seguinte;

II.Grupo 2: MIT (Módulo de Inclusão de tributos)

a.Responsável: Informar o nome do contador;

b.CRC: Informar o número do CRC do contador;

c.UF CRC: Informar o estado de emissão do CRC do contador;

d.Qualificação PJ: Enquadramento da empresa para fins de apuração e envio das obrigações fiscais;

e.Forma tributação do Lucro: Esse parâmetro define como os tributos relacionados sejam corretamente apurados e enviados dentro dos parâmetros exigidos pela Receita Federal;

f.Variações Monetárias: as Variações Monetárias podem ser tratadas conforme diferentes regimes de reconhecimento, impactando diretamente a apuração dos tributos. Os regimes disponíveis são:

•Regime de Competência – As variações monetárias (ativas e passivas) são reconhecidas no momento em que ocorrem, independentemente do pagamento ou recebimento;

•Regime de Caixa – As variações monetárias são reconhecidas apenas quando ocorre o pagamento ou recebimento efetivo;

•Regime de Caixa – Elevada Oscilação da Taxa de Câmbio – Alternativa aplicável quando há grande volatilidade cambial, permitindo que as empresas ajustem o reconhecimento das variações para minimizar impactos fiscais abruptos;

g.PJ levantou Balaço/Balancete de suspensão no mês: Se a empresa apresentou um balanço/balancete especial para reduzir ou suspender o pagamento de tributos ao longo do ano-calendário. * (Usado no R01);

h.Regime de apuração da contribuição para o PIS/PASEP e/ou da COFINS: Define a forma como esses tributos serão calculados e recolhidos pela empresa. * (Usado no R01).

III.Grupo 3: Código da SicalcWeb para emissão da guia federal (Campo Domicilio atual do contribuinte)

a.Código Cidade Serpro: Informe o código numérico utilizado pelo Serpro (Serviço Federal de Processamento de Dados) para identificar município o município da empresa.

IV.Grupo 4: R01 Ficha Dados Iniciais (Informação para gerar o arquivo de importação)

a.Representante: Informar o nome do contador;

b.Situação: Refere-se ao status atual da Pessoa Jurídica (PJ) no mês da declaração. Possíveis Situações da PJ:

•Normal: A empresa está ativa e operando regularmente, e sujeita às apurações e envio normal dos tributos.

•Extinção (Baixa da empresa): A empresa encerrou suas atividades oficialmente e foi baixada na Receita Federal, e deve enviar sua declaração de encerramento, quitando eventuais tributos pendentes.

•Fusão: A empresa foi incorporada por outra e deixou de existir como CNPJ independente. A empresa sucessora assume as obrigações fiscais e contábeis.

•Incorporação (Diferente de fusão, pois há uma empresa incorporadora e uma incorporada): Uma empresa absorveu outra, mantendo seu CNPJ ativo. A empresa incorporada é extinta.

•Cisão: A empresa foi dividida em duas ou mais novas empresas. Pode ser total (empresa original deixa de existir) ou parcial (parte do patrimônio é transferida para uma nova empresa).

c.Forma de Tributação do Lucro: Esse parâmetro define como os tributos relacionados sejam corretamente apurados e enviados dentro dos parâmetros exigidos pela Receita Federal;

d.Qualificação da pessoa jurídica: Enquadramento da empresa para fins de apuração e envio das obrigações fiscais;

e.PJ optante pelo Simples Nacional: Indicar se a empresa está enquadrada ou não nesse regime tributário.

f.PJ Optante pela CPRB: Indicar se a empresa aderiu à Contribuição Previdenciária sobre a Receita Bruta (CPRB), um regime alternativo de contribuição previdenciária.

g.PJ inativa no mês da declaração: Indicar se a empresa esteve sem movimentação operacional, patrimonial e financeira no período de apuração.

h.Situação da PJ no mês da Declaração: Selecione a opção correspondente.

i.Opções referentes a lei º 12.973/2014 para o ano calendário de 2014: Selecione a opção correspondente.

j.Critério de variações monetárias dos direitos de crédito e das obrigações do contribuinte em função da taxa de câmbio: as Variações Monetárias podem ser tratadas conforme diferentes regimes de reconhecimento, impactando diretamente a apuração dos tributos.

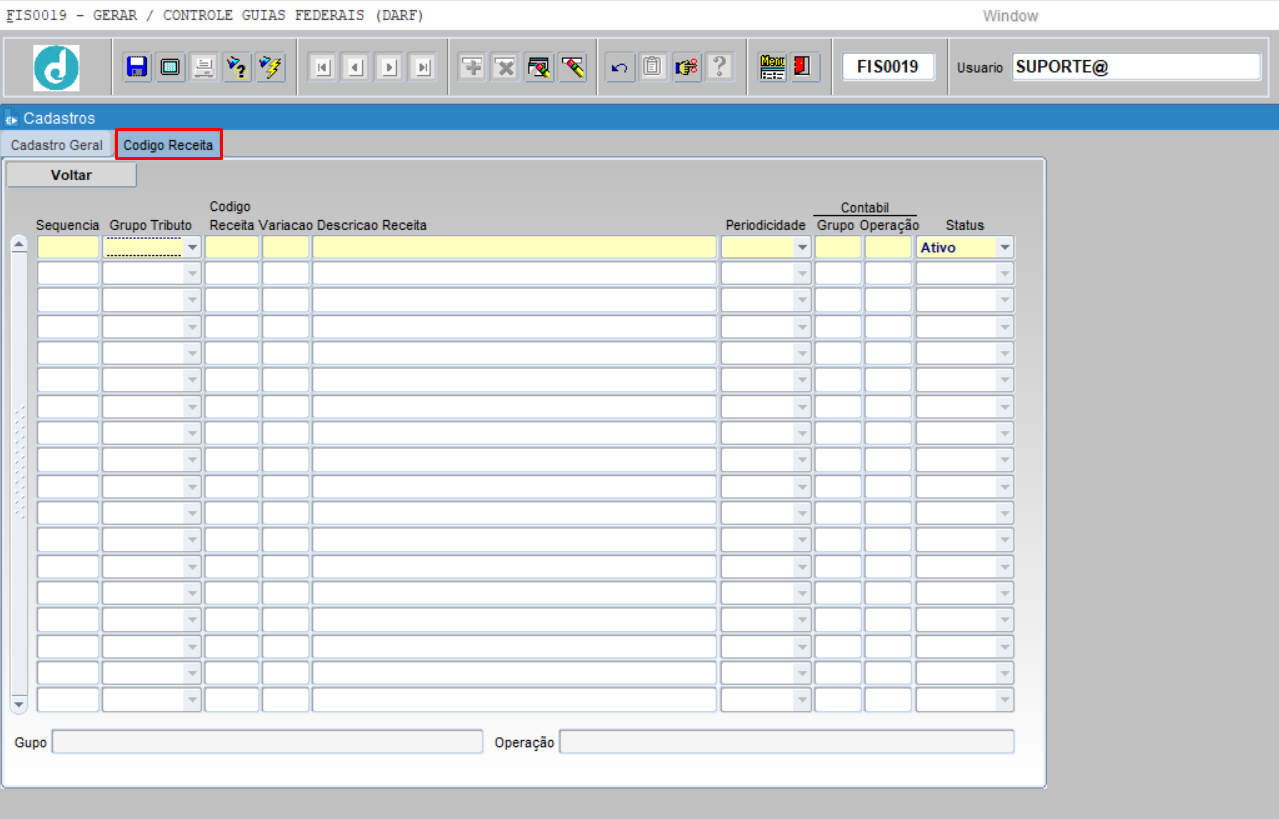

4.2.Aba Código da Receita

Nesta aba, são cadastrados os códigos da Receita de acordo com o grupo tributário, respeitando os códigos oficiais, pois serão esses os gerados no arquivo e validados. Além disso, parte desse cadastro está vinculada à operação contábil no código da Receita, definindo como os títulos a pagar serão gerados para a Receita e de que forma serão contabilizados.

a.Sequência: O sistema irá preencher o número automaticamente da sequência (código único – sintético);

b.Grupo tributo: Refere-se à classificação dos tributos de acordo com sua natureza e forma de apuração. Essa categorização é essencial para organizar a gestão fiscal da empresa dentro do sistema e garantir o correto envio das informações;

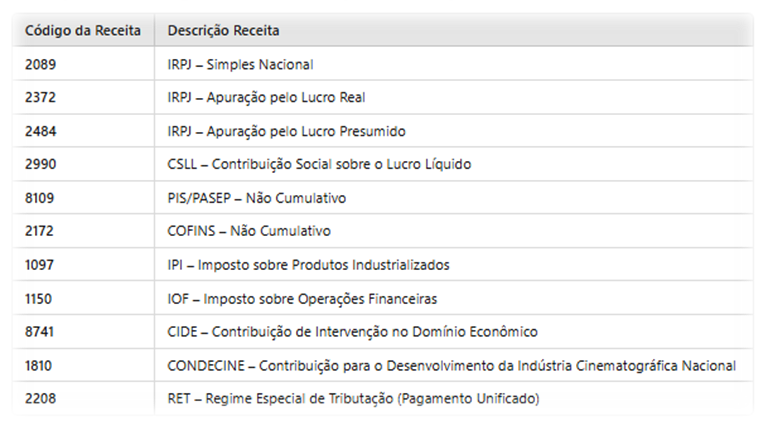

c.Código Receita: O Código da Receita refere-se ao número identificador atribuído pela Receita Federal do Brasil (RFB) a cada tipo de tributo ou contribuição. Esse código é essencial para o correto recolhimento dos tributos e deve ser informado corretamente nas apurações fiscais e envio das obrigações acessórias. Exemplos de códigos comuns:

d.Variação: Refere-se a um detalhamento adicional dentro da apuração de um tributo, permitindo especificar diferentes formas de cálculo, períodos ou situações específicas que influenciam a tributação;

e.Descrição Receita: Refere-se à definição detalhada do tributo associado a um Código da Receita específico. Essa descrição facilita a identificação do imposto ou contribuição;

f.Periodicidade: Refere-se à frequência com que um tributo deve ser apurado e recolhido;

g.Grupo Operação (Contábil): Para selecionar o grupo operação, basta pressionar a tecla [F9], o que irá abrir uma lista de grupos disponíveis. Dentro dessa lista, você poderá escolher a qual grupo de operação a sua seleção pertence;

h.Operação (Contábil): Para selecionar a operação, basta pressionar a tecla [F9], o que irá abrir uma lista de operações disponíveis. Dentro dessa lista, você poderá escolher a qual operação a sua seleção pertence;

i.Status: Informar o status da filial (ATIVA/INATIVA).

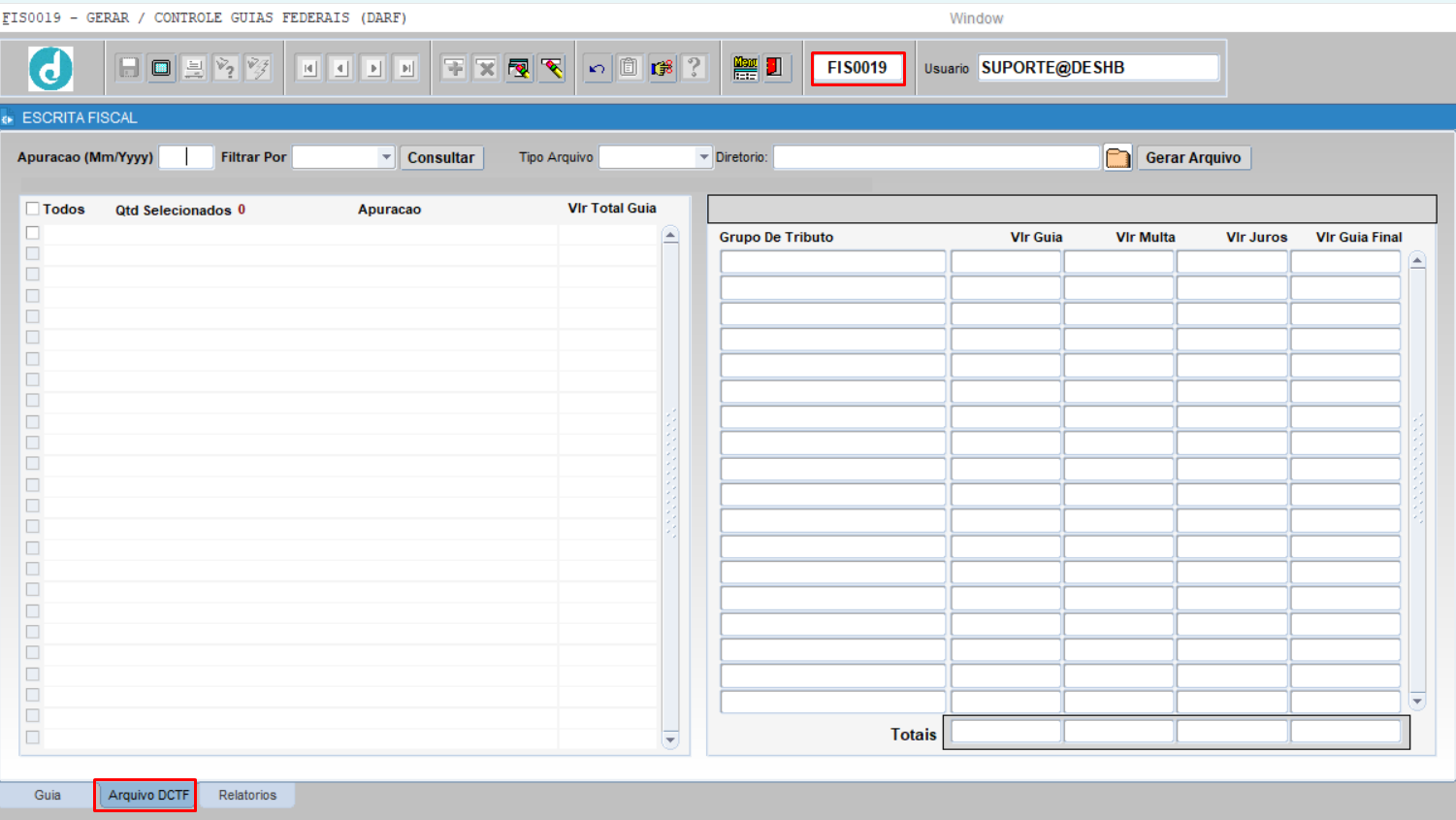

5.PROCEDIMENTO DE GERAÇÃO DO ARQUIVO

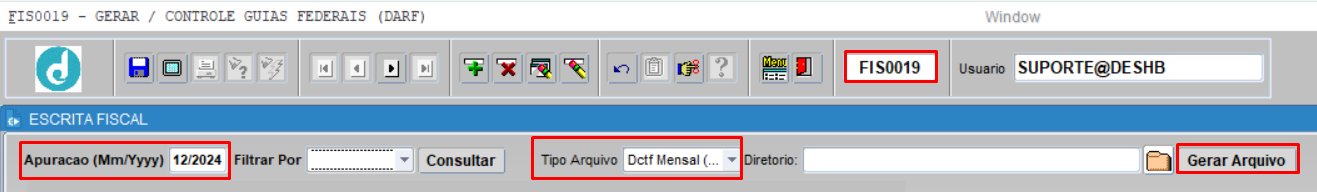

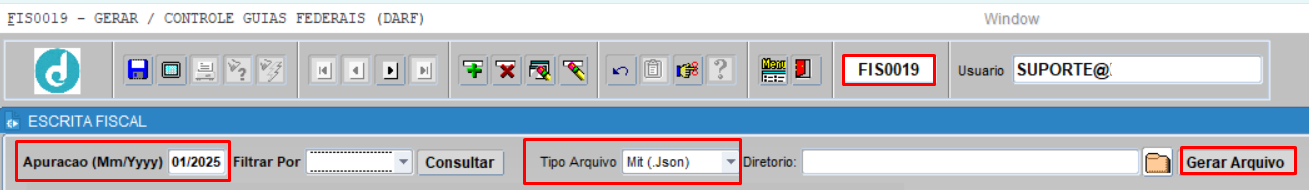

Ao acessar a tela FIS0019 – Aba Arquivo DCTF, o usuário informa a data de apuração, e o sistema automaticamente analisa o período:

I.Se a data for anterior a 01/2025, o sistema identifica que deve gerar o arquivo "DCTF Mensal (.dec)", compatível com o sistema "DCTF MENSAL 3.7".

II.Se a data for igual ou posterior a 01/2025, o sistema gera o arquivo "MIT (.json)", utilizado para importação na DCTFWeb.

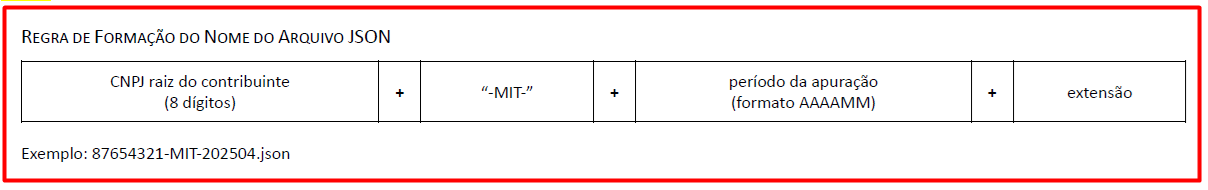

Após a geração dos arquivos, o sistema abre automaticamente à pasta onde os arquivos .json são salvos. O nome do arquivo segue o padrão:

Por fim, basta importar o arquivo na DCTFWeb.